Биржевые индексы в США закрылись вблизи максимумов во вторник, а фьючерсы индексы обновили рекорды. Фьючерс на SPX пощупали отметку в 3925 пунктов, однако затем скорректировался ниже. Европейские индексы растут, но менее уверенно, «расправить крылья» мешают новости по локдаунам в ЕС, которые либо пока не торопятся ослаблять, либо ужесточают.

Позитивный тон в торговле задают развитие истории по фискальному стимулу и растущие темпы вакцинации в США.

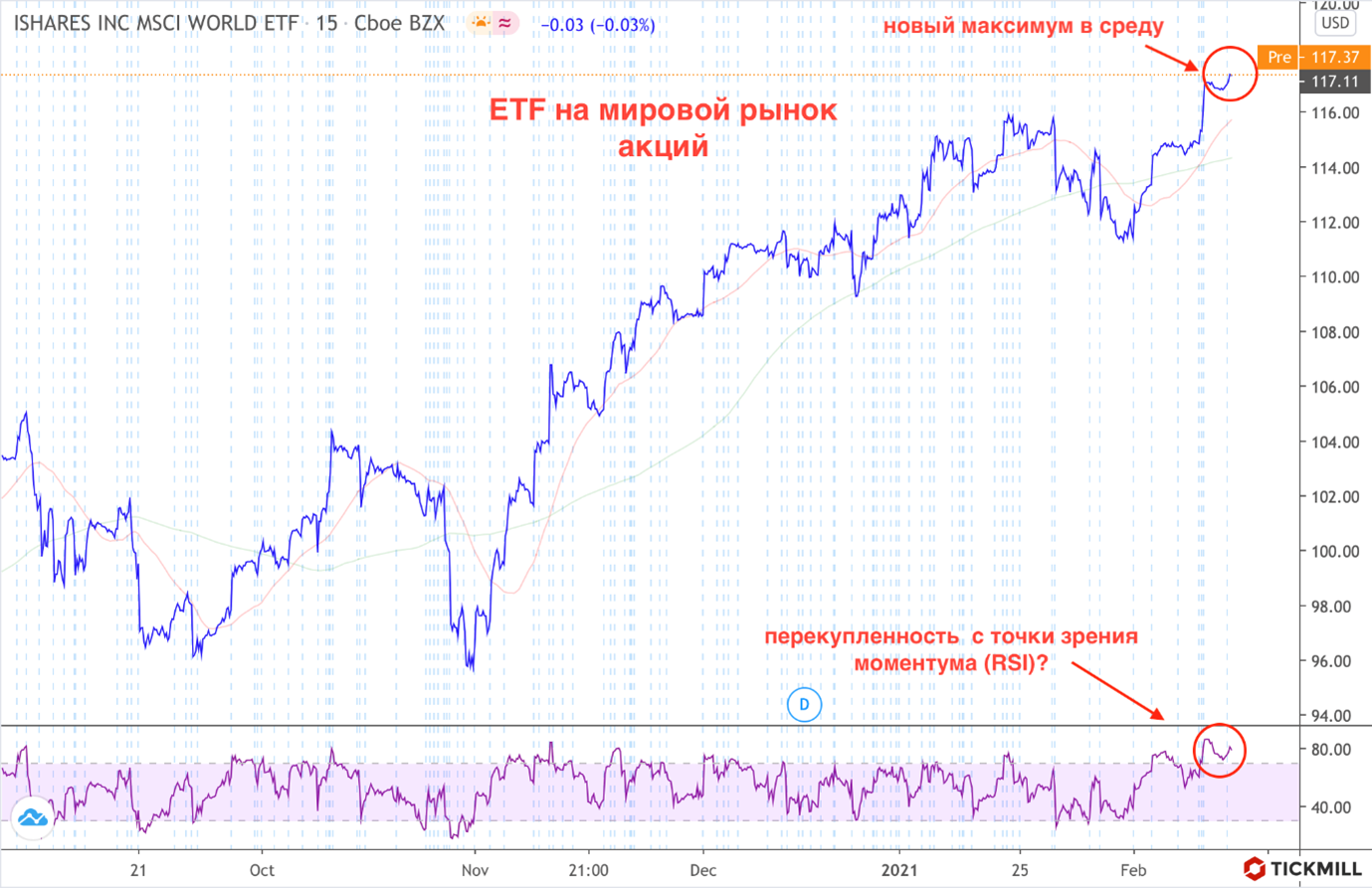

Индекс MSCI мирового рынка акций, который отслеживает акции 49 стран вырос на 0.27% сделав новый рекорд. Инвесторы покупают несмотря, надеясь на стимулирование игнорируя риски перекупленности с технической точки зрения:

После эпизода бурного роста с начала февраля не мешало бы скорректироваться, однако как я уже писал ранее, коррекция если и будет, то в виде быстрого, кратковременного, преходящего шока – не похоже, что ралли с начала февраля было сделано нерешительными покупателями, напротив, расчет похоже на новый эпизод бычьего рынка благодаря грядущим стимулам. К тому же поиск доходности – сложившийся консенсус на рынке (из-за чрезвычайно низких процентных ставок), отклоняться от этого консенсуса – себе дороже. Бежать с рынка особо-то некуда.

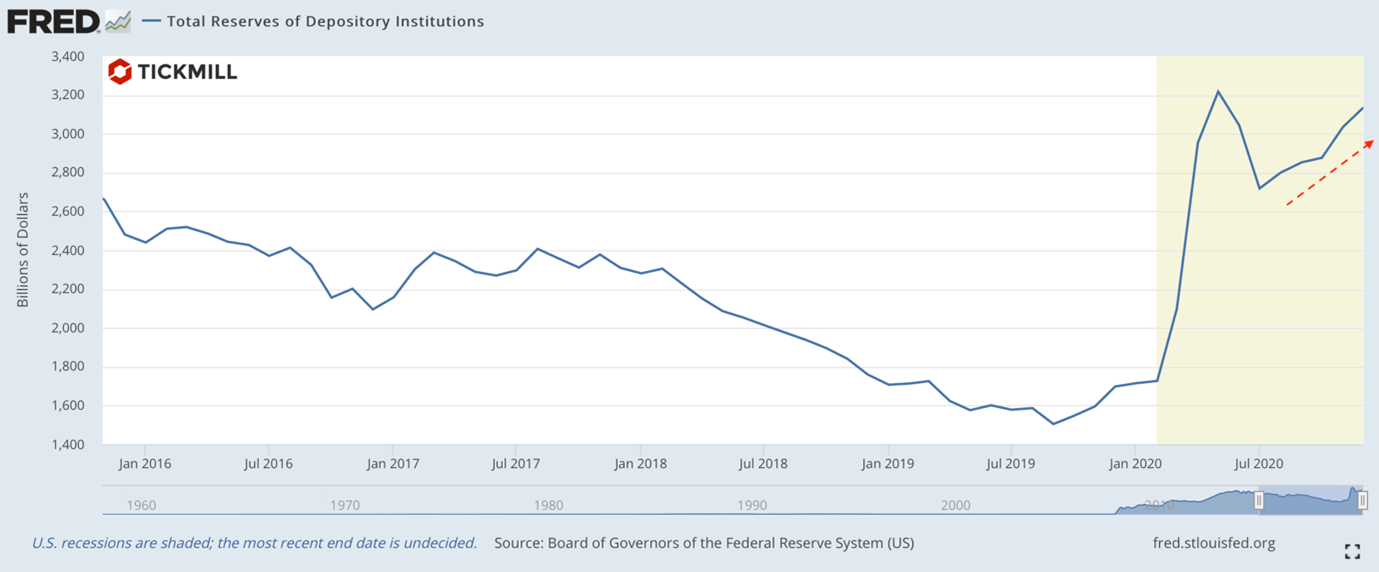

Среди краткосрочных катализаторов роста доходных активов на рынке можно отметить ожидания благоприятных для рынка намеков со стороны главы ФРС Пауэлла, который выступит сегодня поздно вечером. Так как ситуация с пакетом поддержки $1.9 трлн. постепенно проясняется, от ФРС ждут сигналов об участии. Планы новых гигантских заимствований правительства на долговом рынке вряд ли понравятся нынешним держателям гособлигаций. Рынок будет ждать сигналов того, что ЦБ поможет правительству «выгодно» занять средства на долговом рынке. Для этого нужно будет «помогать» инвесторам скупать облигации на рынке, что в итоге может привести к дополнительному росту денежного предложения и более слабому доллару.

Другой взгляд на данную проблему – динамика резервов (разновидность денег) банковского сектора США у ФРС, которая несмотря на отсутствие агрессивного QE продолжают расти:

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 73% и 72% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.