Нефть и золото: Обзор ключевых драйверов

Нефть: контанго уходит

Рост цены на 6.8% во вторник и закрытие WTI выше 25 долларов за баррель позволило ценам продолжить ралли сегодня. Пока рынок обдумывает перспективу возобновления бычьего тренда, разница в цене («временной спред») между декабрьским и июньским фьючерсом WTI продолжает быстро сдуваться:

«Ослабевание» контанго (т.е. снижение этой разницы между ценами) говорит о нескольких эффектах:

- Снижение опасений, связанных хранением и транспортировкой нефти, в том числе в Кушинге (о нем ниже);

- Завершение «переброски» позиций нефтяных фондов из ближних в дальние контракты (изменение позиций USO, как пример);

- Уменьшение переизбытка за сокращения добычи в рамках сделки ОПЕК+ начатое с 1 мая и естественное сокращение добычи американскими производителями из-за низкой цены.

- Объявленные сокращения добычи Ближневосточными странами дополнительно на примерно 1.2 млн. баррелей в день. Они учитываются в ценах уже сейчас.

- Медленное, но верное восстановление спроса на ближайшие поставки нефти.

American Petroleum Institute сообщил вчера, что запасы нефти выросли на 7.5 млн. баррелей за неделю, но что самое интересное, запасы в Кушинге по расчетам агентства упали на 2.26 млн. баррелей. Если EIA подтвердит эту оценку, это будет первое сокращение запасов с февраля. Сокращение запасов в главном нефтяном хранилище в США означает, что нефти туда прибывает меньше, чем убывает. Это сигнал того, что добычи в США снижается, а спрос на нефть со стороны американских НПЗ восстанавливается. Кроме того, это ограничивает давление на цены, связанное с опасениями, что июньский контракт WTI может повторить историю с майским контрактом c приближением экспирации.

EIA пересмотрела прогноз добычи в США. Агентство ожидает что средняя добыча за 2020 сократится еще на 70 тысяч баррелей до 11.69 млн. баррелей (-540 тысяч б/д в годовом выражении). Агентство также прогнозирует снижение добычи почти на 800 тысяч б/д в 2021 году.

XAUUSD: риски смещены в сторону снижения

В золоте мы наблюдаем некоторую стабилизацию около отметки 1700 долларов за тройскую унцию, технически динамика напоминает “сжимающийся” треугольник, что обычно предшествует сильному движению:

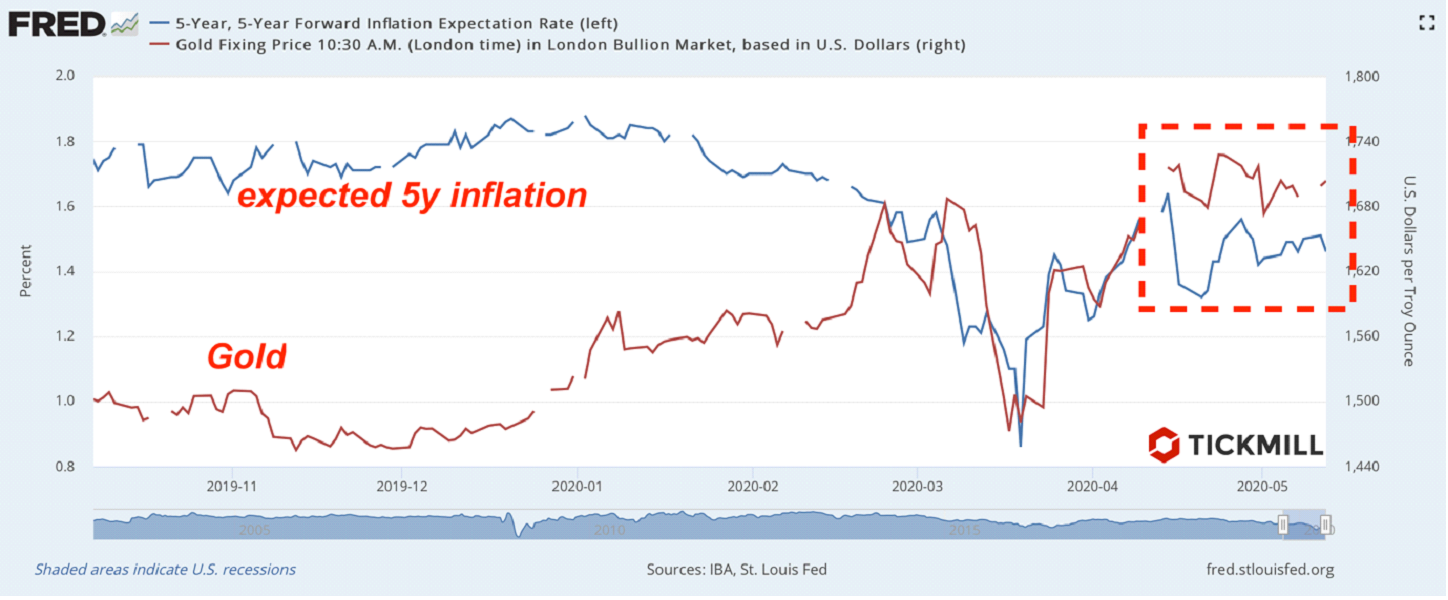

Стабилизация золота «совпала» с выходом ожидаемой инфляции в США на плато:

После того как рост ожидаемой инфляции сменился на плато, золото также стабилизировалось, что вероятно говорит о главной роли фактора «защиты от инфляции» в котировках желтого металла.

Базовая инфляция в США в апреле упала на 0.4% MoM впервые за 38 лет, показали данные во вторник. Во-первых, это свидетельство сильного провала в потреблении которому свойственна жесткость. Во-вторых, это косвенный индикатор того, что компании накопили рекордные запасы товаров и будут вынуждены делать скидки, что еще один фактор давления на потребительские цены. На мой взгляд, с появлением четкого дефляционного тренда в США, золото лишается основного фактора роста. Вскоре мы можем видеть «распродажу» ожиданий гиперинфляции от политики ФРС и фискальных стимулов, так как, по сути, они не подтверждаются.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.