ФРС: первые эксперименты с рынком корпоративных облигаций

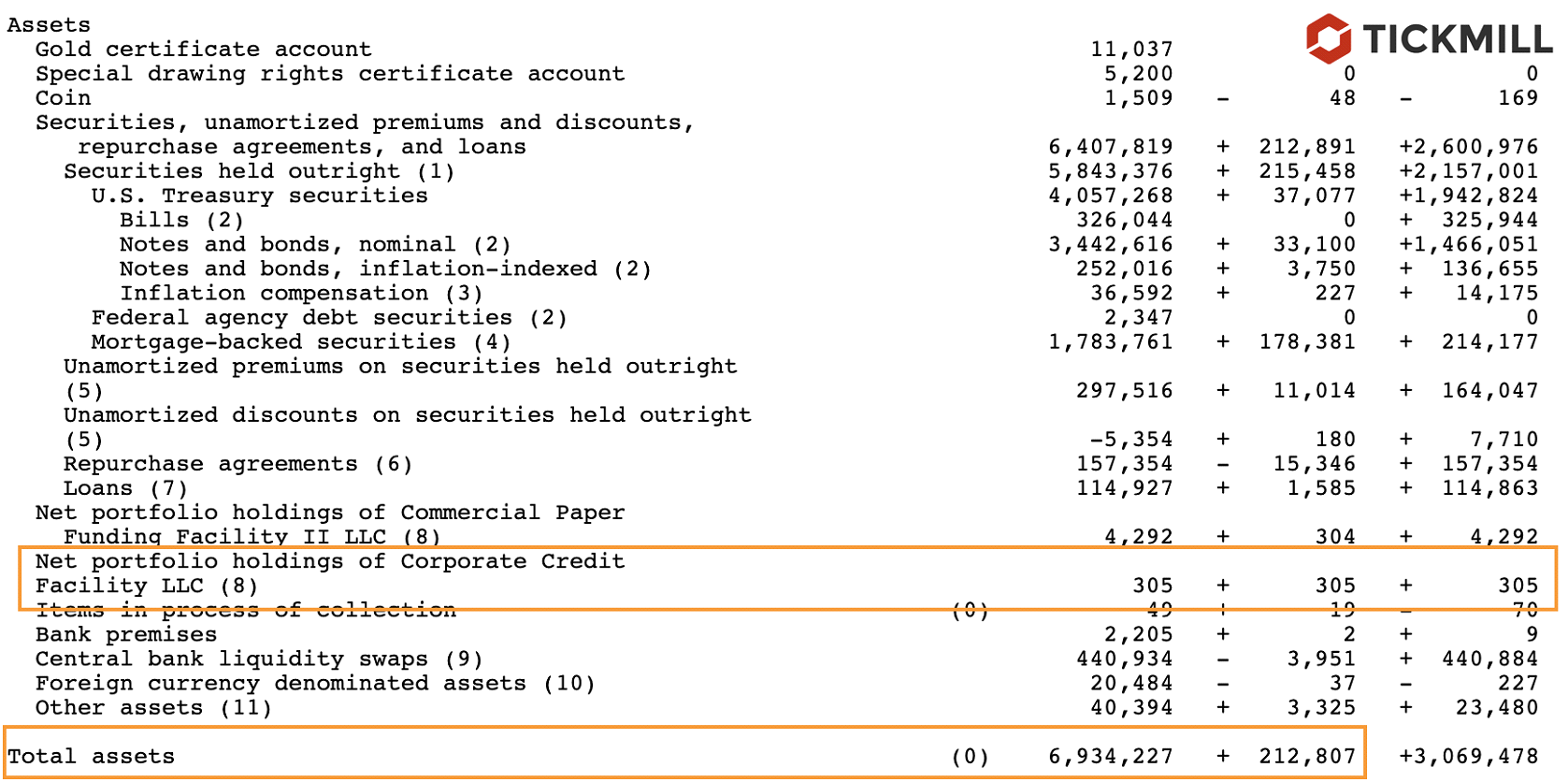

ФРС протянула руку помощи корпоративному рынку облигаций, прикупив первую порцию активов на 305 млн. долларов показали данные по балансу ЦБ, опубликованные в четверг:

Покупки ETF и прямые покупки облигаций, судя по всплеску объемов, начались во вторник. Они являются частью экстренной программы выкупа активов, призванной смягчить последствия коронавирусного шока для экономики и финансовых рынков США. Идея внедрения данного кредитного механизма проста: коммерческие банки будут охотней кредитовать компании если будут знать, что на вторичном рынке долга есть спрос (т.е. гарантированный покупатель в виде ЦБ). Больше важны не сами покупки ЦБ, а потенциал покупок в случае необходимости (т.е. сигнальная функция).

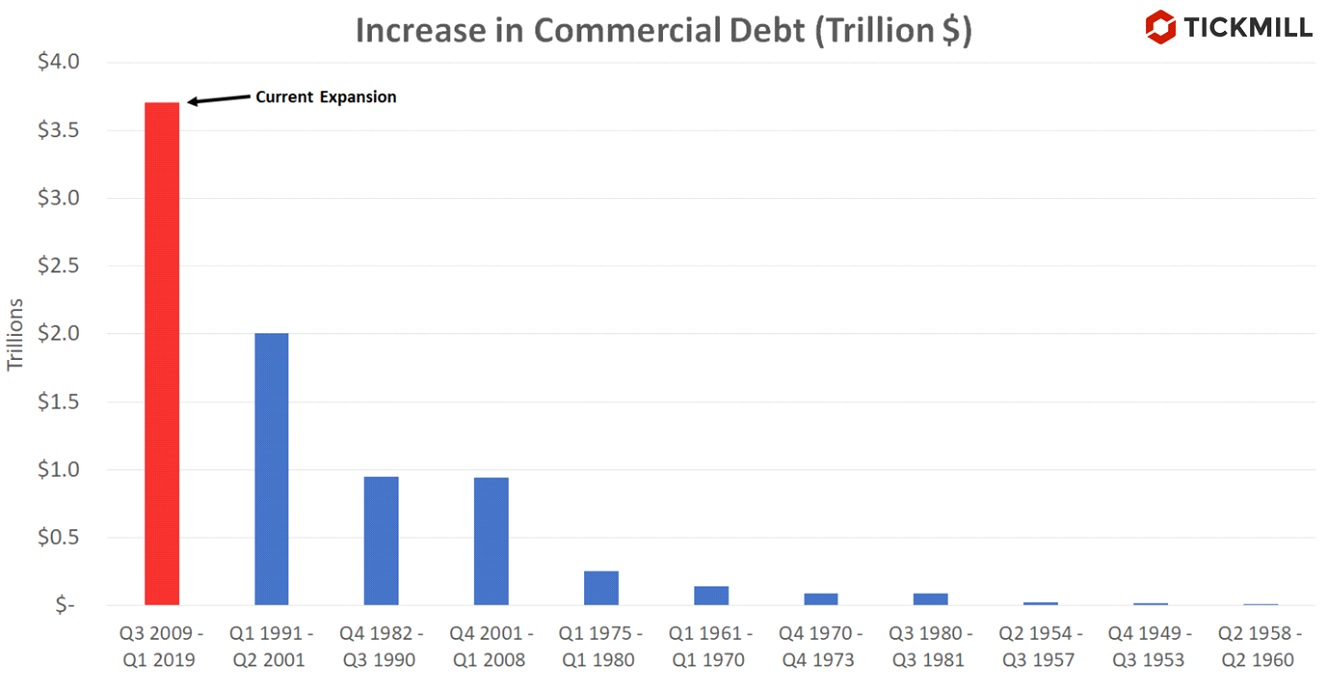

Кроме того, низкие ставки в предыдущее десятилетие резко стимулировали инфляцию корпоративного долга, а так как кто-то этот весь огромный долг держит у себя на балансах рост ставок на корпоративном рынке будет означать обесценение активов держателей этого долга (например банков). А это уже рост системного риска, который ФРС также пытается сдерживать:

Прирост корпоративного долга за период с 2009 по 2019 год превысил прирост за период с 2001 по 2008 более чем в 3.5 раза.

Сам факт, что на рынке корпоративного долга будет присутствовать гарантированный спрос вероятно оказал сильный стимулирующий эффект, что возможно объясняет дивергенцию фондового рынка с реальным состоянием экономики.

Покупки, совершенные в среду, не были включены в отчет, так как данные публикуются с задержкой в один день. Данные о них будут доступны в отчете на следующей неделе. Кроме того, Федрезерв не будет раскрывать конкретные названия компаний в еженедельных апдейтах, но будет делать это раз в месяц.

На неделе, оканчивающейся в среду, активы на балансе ЦБ выросли до 6.93 трлн. долларов.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.